FAQ

På denne side kan du finde detaljer om, hvordan vi beregner specifikke variabler på vores kreditrisikoplatforme Oversigtsside.

Indhold

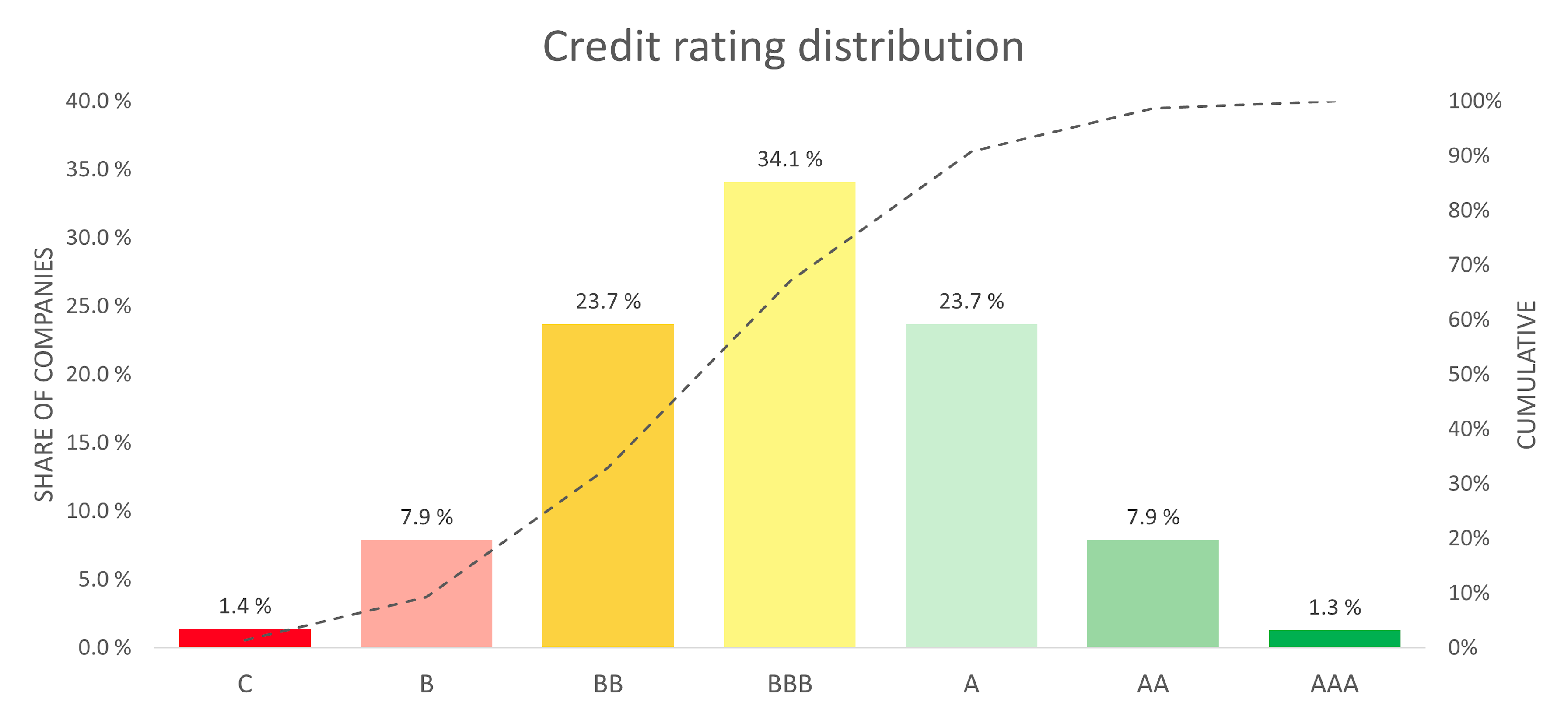

Kreditvurdering og score

Kreditvurdering er en måde at klassificere virksomheder i større grupper, hvilket gør det nemt hurtigt at sammenligne en given virksomhed med alle de andre i vores database. I vores system, kreditvurderingen er baseret på konkursrisikoen af en virksomhed. Virksomheder med højere risiko har lavere kreditvurderinger, og lavrisikovirksomheder har høje ratings. Vi bruger standard syv ratingkategorier, der spænder fra AAA-C, hvor AAA er den kategori, der indeholder virksomheder med de laveste konkursrisici, og C er den kategori, der indeholder virksomheder med den højeste konkursrisiko. Billedet nedenfor viser fordelingen af vores kreditvurderinger. For eksempel vil top 1.3% af virksomheder (eller virksomheder på eller over 987. promille) modtage en 'AAA'-rating, og virksomheder, hvis konkursrisiko falder mellem 334. og 667. permille, vil modtage en 'BBB'-rating.

Kreditvurderingen henviser til en virksomheds risiko i forhold til andre virksomheder. Værdien går fra 0 til 100, og jo højere score, jo lavere er risikoen. Eksempelvis betyder en kreditscore på 78, at den pågældende virksomhed har en lavere risiko end 78 % af alle virksomheder. En kreditscore vises ud over vurderingen, da nogle ratingklasser kan dække en bred vifte af kreditscore.

Konkursrisiko

Vores konkursrisiko sandsynlighed vurderer sandsynligheden for, at en virksomhed ikke opfylder sine økonomiske forpligtelser og erklærer sig konkurs inden for de næste 24 måneder. Vores nuværende metode involverer brugen af XGBoost-maskinlæringsmodellen, som inkorporerer cirka 30 forklarende variabler til risikoestimering. I vores evalueringer har XGBoost konsekvent overgået alternative tilgange, herunder tilfældig skov. Navnlig har akademiske undersøgelser også vist den overlegne ydeevne af maskinlæringsmodeller sammenlignet med konventionelle logistisk regressionsbaserede modeller.

Vores modeller er udviklet i samarbejde med Valuatum. Du kan finde mere detaljeret information om dem på Valuatums hjemmeside:

- Vores løsning i en nøddeskal – fremhæver fordelene ved at bruge maskinlæringsmetoder og skitserer vores tilgang til at imødegå manglen på forklarlighed i modelbeslutninger

- Konkursrisikooversigt – giver indsigt i vores models arkitektur, de anvendte variabler, dens træningsproces og meget mere

- Hvidt papir – detaljeret teknisk forklaring af vores model

Kredit grænse

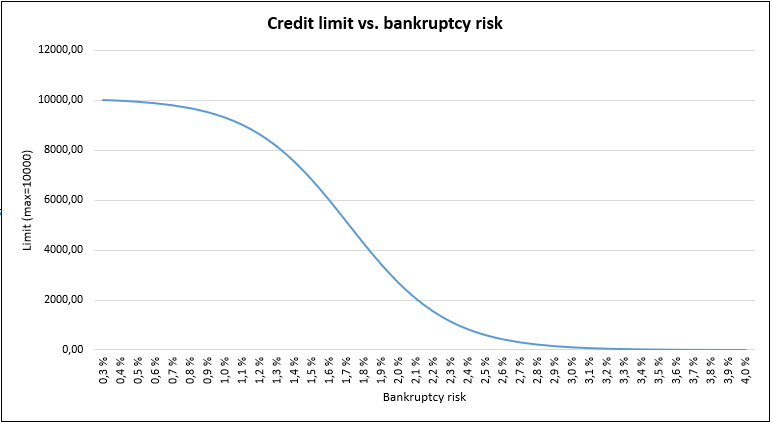

Vi tilbyder et foreløbigt estimat for en potentiel kreditgrænse, bestemt af en virksomhedsspecifik maksimumgrænse og den tilhørende konkursrisiko. Vores maksimalgrænseberegning tager højde for forskellige faktorer, såsom egenkapital og disponible likvide midler. Denne indledende maksimalgrænse justeres derefter baseret på virksomhedens konkursrisiko, som illustreret i grafen nedenfor. Den maksimale grænse er kun sat til 10 000 som et illustrativt eksempel – større virksomheder kan have en markant og meget højere grænse sammenlignet med mindre virksomheder.

Vær opmærksom på, at den kreditgrænse, vi tilbyder, er et estimat baseret på et begrænset sæt variabler og vurdering af konkursrisiko. Vi anbefaler kraftigt at foretage en omfattende evaluering af virksomhedens økonomiske status, før der træffes beslutninger vedrørende lånebeløbet.